- · 《东南国防医药》期刊栏[01/26]

- · 《东南国防医药》投稿方[01/26]

- · 东南国防医药版面费是多[01/26]

新三板转战创业板 东南电子研发费用占比偏低

作者:网站采编关键词:

摘要:作者:橘颂 来源:GPLP犀牛财经(ID:gplpcn) 6月10日,深交所官网显示,东南电子股份有限公司(下称“东南电子”)提交了招股书,拟在创业板上市,保荐机构为国金证券。 据了解,东

作者:橘颂

来源:GPLP犀牛财经(ID:gplpcn)

6月10日,深交所官网显示,东南电子股份有限公司(下称“东南电子”)提交了招股书,拟在创业板上市,保荐机构为国金证券。

6月10日,深交所官网显示,东南电子股份有限公司(下称“东南电子”)提交了招股书,拟在创业板上市,保荐机构为国金证券。

据了解,东南电子曾于2016年11月在新三板挂牌,后于2019年2月摘牌。

招股书显示,东南电子成立于1987年,主营业务为微动开关产品的设计、研发、生产及销售,注册资本为6438.00万元,实控人为仇文奎、管献尧、赵一中,合计控制56.68%的股份。

据悉,东南电子本次拟发行股票不超过2146万股,募集资金约4.21亿元,将用于建设微动开关智能工厂、汽车开关及其他部件生产线、研发中心以及补充流动资金等。

2018年至2020年,东南电子的营业收入分别为2.22亿元、2.26亿元和2.52亿元;净利润分别为5265.95万元、5725.18万元和6389.50万元。同期,营收增速分别为6.06%、1.82%和11.23%;净利润增速分别为47.38%、8.72%和11.60%。

招股书显示,东南电子主要面临下游行业波动导致的风险、客户集中度较高的风险、应收账款发生坏账的风险以及税收风险等。

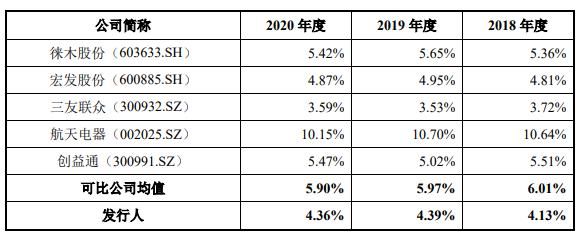

GPLP犀牛财经发现,东南电子的研发费用占比低于同行。

招股书显示,2018年至2020年,东南电子研发费用占营业收入的比例分别为4.13%、4.39%和4.36%;同期行业均值分别为6.01%、5.97%和5.90%。

(来源:东南电子招股书)

(来源:东南电子招股书)

东南电子表示,由于家电产品更新换代较为频繁,若其科技创新失败,可能会削弱其市场竞争力及议价能力,并影响其盈利能力。

GPLP犀牛财经还注意到,东南电子的应收账款规模增长较快。

招股书显示,2018年末至2020年末,东南电子的应收账款余额分别为4568.96万元、5868.27万元和8034.90万元,占营业收入的比例分别为20.61%、25.96%和31.97%。

东南电子表示,如果其主要客户的财务状况恶化或经营情况产生重大不利变化,则其应收账款的坏账风险将提升,经营业绩也将受到影响。

东南电子还对GPLP犀牛财经表示,其将根据客户信用政策、过往交易经验、客户销售规模和实际财务状况,结合以往经验及现时情况,确定计提坏账准备的比例。

(本文仅供参考,不构成投资建议,据此操作风险自担)

文章来源:《东南国防医药》 网址: http://www.dngfyyzz.cn/zonghexinwen/2021/0622/805.html